META财经|严锋

伴随着对国内经济复苏的展望,2023年的资本市场也被寄予厚望。

从开年表现来看相当不俗。一季度,沪指在3000点附近一路震荡波动攀至3310.49点,并在3月最后一个交易日收盘于3272.86点,整体涨幅达到5.94%。二季度,在中特估、人工智能等板块的推动下继续拉升,最高攀升至3418.95点。

然而,进入5月后的A股迎来了一波回调,至5月31日,沪指落脚3200点。虽然与近期高点相比跌去了6.4%,但和年初相比涨幅仍然达到3.73%。

可惜的是,主动权益基金的整体收益没能守住正增长,没跑赢上证指数。

主动权益基金:输给沪指和被动型基金

今年Q1,随着大盘的整体上行,主动权益基金整体获得了3%左右的正收益,虽然比不上沪指5.94%的涨幅,但至少是挣的。好景不长,至5月上旬风向急转直下,收益由正转负,整体出现了1.59%的亏损。

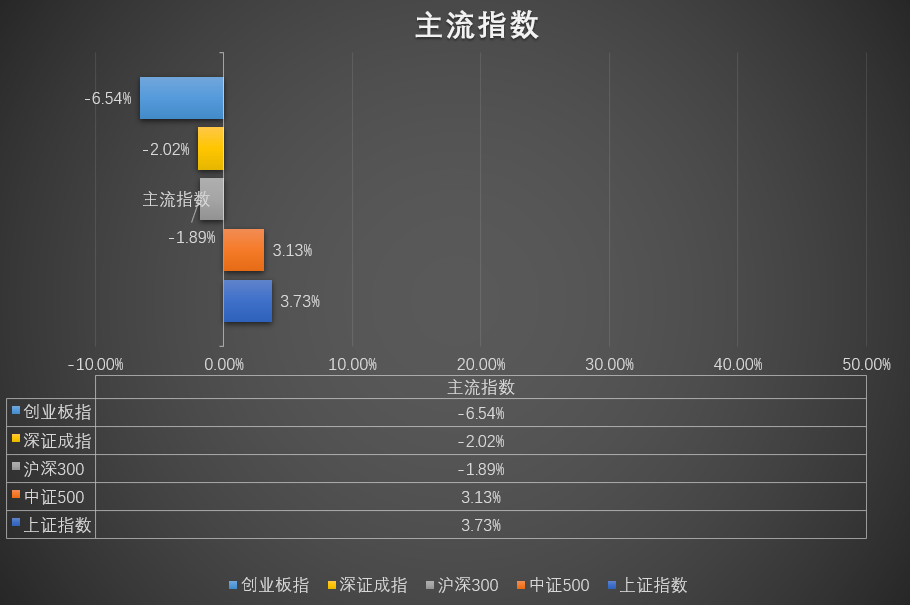

与主流指数截至5月最后一个交易日的波动相比,主动权益基金-1.59%的表现明显输给上证指数、中证500,但跑赢了创业板指、深证成指和沪深300。

另一个值得关注的是,纳入统计的被动型产品整体获得0.51%的正收益,这在近两三年中都是比较少见的,究其原因主要是此前主动权益基金在今年被热捧的人工智能、TMT等领域布局较少,而被动型产品对于指数的跟踪误差率更小,在当前阶段体现出了优势。

但主动权益基金也不是满盘皆输,除去2023年成立的新基金之外,纳入统计的6149只基金(各份额合并计算)中有2496只基金为正收益,占比为40.59%。

这其中涌现出一批高收益的佼佼者,根据WIND数据,共有319只主动权益基金业绩超过10%,38只主动权益基金业绩超过30%,9只产品超过50%回报,冠军则收获超过60%的回报。

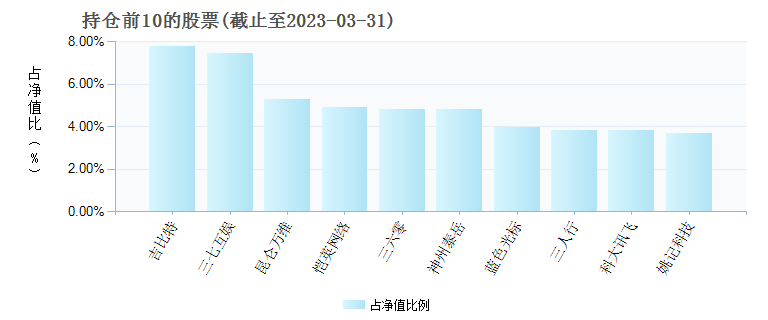

这只“冠基”名为银华体育文化基金,管理人为唐能,该只基金以68.92%的收益率领跑全部的主动权益基金,其主要重仓今年身在风口浪尖的游戏、传媒领域。一季度,其重仓吉比特、三七互娱、昆仑万维、恺英网络、三六零等,其中昆仑万维、三六零、神州泰岳等今年以来涨幅都超100%。

剩下近六成的权益基金收益则为负。

WIND数据显示,前5月业绩垫底的是“国融融银A”,一只灵活配置基金,今年以来收益为-25.78%,和“冠基”银华体育文化正负差达94.7%,主要原因在于截至一季度末该基金重仓新能源、储能领域,而新能源赛道是众所周知的今年运势不好,导致净值受损。该情形在前5月净值跌幅大于15%的基金中不鲜见,布局新能源、光伏等领域的不在少数。

基金经理动荡:年内超百位离任

根据基金公司公告统计,今年以来已有百余位基金经理离任,近一年来离任的基金经理则超过300位。

仅5月以来,便有至少两位管理基金规模超百亿的明星基金经理“清仓式”离任。

5月8日招商基金接连发布9则公告称,基金经理王垠因个人原因,卸任招商瑞文混合A、招商瑞信稳健配置混合A、招商瑞庆混合A等在管的9只“瑞系”公募产品的基金经理职务,至此,他在招商基金已无在管产品。

据了解,王垠以管理“固收+”产品为主,管理规模最高时超过600亿元人民币,截至2023年一季度末的规模也超过300亿元。

业内声音多认为,批量卸任大概率是离职前兆。结合近两年来的“公奔私”热潮,不排除其转型前往私募基金工作的可能。目前来看,中国证券投资基金业协会网站查询发现,王垠的基金从业资格状态仍显示为“正常”,但在招商基金“基金经理”一栏已查询不到他的信息。

王垠掌舵的22只产品(份额分开计算)中有10只基金任职以来最大回报率超过10%,且超九成产品实现正收益率,其代表作招商瑞文混合A/C、招商瑞庆混合A/C自其任职以来回报率均超20%。

据悉,王垠离任后,招商基金采取新老搭配模式,其“老搭档”余芽芳留任相关产品,并搭配一位新人共同管理。

5月18日,万家基金发布6则基金经理变更公告,尹诚庸离任万家民瑞祥明、万家惠享、万家年年恒荣等6只基金。同样,该基金经理已无任何在管产品,且并无转任公司其他岗位的说明。

Wind数据显示,尹诚庸的管理规模为122.34亿元人民币,年化回报为4.12%,属于比较稳的类型,其在职时管理的6只产品中只有万家民瑞祥明6个月持有期混合A任职回报为亏损状态——两年内亏损了0.34%。其他5只正收益产品中,万家瑞尧灵活配置混合A收益最高,虽然规模仅有0.8亿元,但是尹诚庸的4年任职期间产品回报却有26.77%,年化回报为6.07%。

从整个市场看,基金经理离任已较为常见,过去12个月,嘉实基金离任基金经理数量最多,有9位,其次是广发基金、博时基金、鹏华基金、融通基金、广发资管、华夏基金,离任数量均为6位。今年初,鹏华基金知名基金经理王宗合陆续卸任在管公募产品管理职务,到4月底全部卸任完毕。

有意思的是,公募基金经理离职人数在逐年激增,但离职率却在下降。数据显示,2022年的公募基金经理离职率是近十年以来最低的,这是因为基金公司的增聘人数远多于离任人数。据Wind数据,在过去12个月,公募机构一共新聘任了750余位基金经理,其中,华夏基金、嘉实基金新聘任人数均超过30,博时基金、汇添富基金等14家机构分别聘任了10—20人。

对于增聘基金经理,基金公司表示有“以旧带新”培养新生力量、为基金经理“减负”、为业绩不好的基金“搬救兵”等等。

面对公募行业人员的频繁变动,有业内人士认为,离职人数看起来较多,正从一个侧面反映了行业近年来的快速发展。

一是“公奔私”,待遇更为优厚、投资自由度更大的私募基金公司有着明显吸引力。近两年,已有多位知名基金经理转投私募行业。但如今,越来越多私募人才也在回归公募行业,一定程度上形成了基金行业公募-私募间的双向流动。

从基金经理人数来看,2019年初,公募基金的基金经理人数在1880人左右,而如今这一数据已增至至少3300人,相比2019年的数据增长了75%以上。这就说明,尽管公募基金经理变动频繁,但从变更方向上看,任职数量远多于离任数量。

基金经理任职数量与公募基金的行业发展几乎是正相关的。Wind数据显示,2017年,国内公募基金规模首次突破10万亿元,再到2020年,公募基金规模达到20万亿元,2022年,公募基金规模超过26万亿元。公募基金数量也从2019年初的5153只上升到如今超过万只。

然而,今年以来的公募基金表现难称好看。4201家主动权益基金中1687家是正收益,2508家是负收益,个别是零收益。55只过百亿的主动权益基金,年内只有15只是正收益,其余40只是负收益,占比分别是27%、73%,七成达到了亏损。

加之频繁的人士变动,基民最关心的无非是继续投还是不投。

抛开基金行业整体表现,就个别基金经理离职后对公募基金的影响而言,虽则优秀的基金经理的确与优秀的公司平台相互成就,但对于积淀深厚的优质平台而言,个别基金经理的离任并不会对公司经营产生实质性影响,对团队价值投资体系的完善与发展影响更加有限。

例如,不少基金公司在投研体系建设方面更加注重通过平台化、团队化来提高整体投资管理能力,增强组合管理的专业性、稳定性和持续性。通过将风格相近或不同策略的投资人员组成不同类型的投资团队,依托投研大平台,在遵守统一风控标准的前提下进行特色化、专业化发展,如此来尽量抵消个别人员变动对产品整体发展带来的负面影响。

声明:Meta 财经登载此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(部分图片来自网络,未能核实版权归属的,不为商业用途,如有侵犯,敬请作者与我们联系)。